基于人民币汇率变动差异的白银套利方案

自人民币汇率改革方案出台后,在岸人民币汇率大幅下跌,当天跌幅高达1.86%,随后两个交易日分别了1.62%和1.11%,累计跌幅高达4.59%,从而直接导致了全球性的大宗商品报价大幅上涨,推高了这类进口商品的报价。以白银为例,沪银1512在三个交易日的涨幅高达3.33%/2.15%和3.80%,相比较而言伦敦银的涨幅却很有限,仅有4.79%,两个跨市品种的累计涨幅之差达到4.49%,接近了人民币汇率的跌幅4.59%,即可以在白银的多头交易中获得人民币汇率变化的溢价,这个是我们白银套利方案的起点;

![RVVB]~34@O3RAUJ%VC{618C.png](https://bbs-pic.datacourse.cn/forum/201511/25/101532gx3ii8oc8hr0zwr9.png)

1、白银套利可行性分析

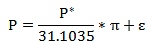

我们知道,现货白银的报价为白银的国际报价换算成人民币报价加上白银价格调整而成的,简单的说,就是国际报价换算成人民币报价,具体如下

其中p*为伦敦银报价,单位为美元/盎司,π为美元兑人民币汇率,这里面我们用CNY作为选择,ε为其他调整因素;

相比较,正元恒邦白银(下称恒邦银)的报价机制跟现货白银有些差别,其中最明显的差别在于汇率的选择是CNH,即采用的离岸人民币汇率作为换算的基础,两者的差别具体如下(表1)

1.1 津贵所现货白银换算汇率CNY采用中间价

在岸人民币汇率的波动范围为±1%,以目前现货白银为例,3000元/公斤的价格,每日由于在岸人民币的波幅引起的价格变动范围为±30元/公斤,这个是理想的价格,然而事实是否如此?

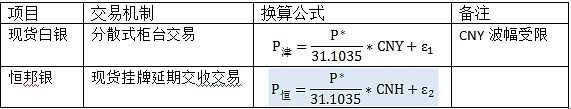

我们从实际的观察中发现,津贵所的现货白银换算汇率采用的是中间价而不是实时的在岸价格;这点可以从数据统计中发现,以下的数据统计结果取自2015.11.17当天的伦敦银换算价和现货白银价差的描述性统计:

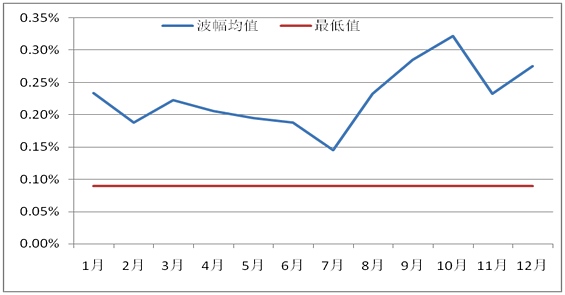

从统计中发现(表2),(现货白银-伦敦银换算价)=基差的走势在日内相当稳定,标准差为0.9,均值为90.85,95%的置信区间为0.128,波幅仅有5.06,为白银报价的0.17%,即基差的波幅较为稳定;另外一方面,我们从价差的走势图中长期可以观察到,在每个交易日上午的09.30,基差走势均会有一次明显变化,这个时间点恰好是人民银行发布人民币汇率中间价的时间点,从而证明了津贵所白银的换算汇率采用的是中间价(图1);

表2

图1 汇率变动后,导致的基差缩小

1.2恒邦银汇率换算采用CNH实时汇率

恒邦银的价格机制,决定了其换算汇率采取的是实时汇率CNH,因此在价格上首先跟现货白银有汇率上的差异,这个差异表现为(CNH-CNY)汇率差,公式的计算结果如下

即可以通过恒邦银和现货白银的跨市场套利来获得人民币在岸汇率和离岸汇率的基差收益;

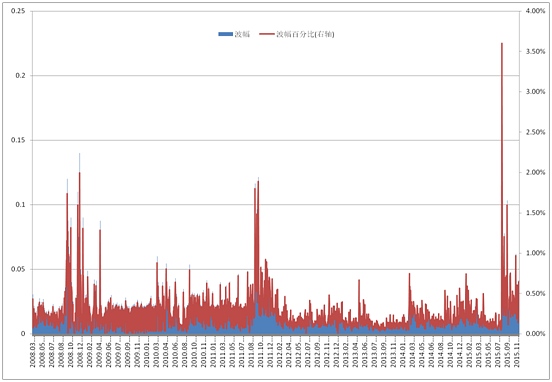

1.3离岸人民币汇率和在岸人民币汇率的走势差异套利可行性

通过对离岸人民币汇率的日内波幅进行统计分析,我们发现离岸人民币的波动幅度在2008.03以来逐渐的升高,直到2011.12,这期间有两次波幅较大的时期,包括2008.12和2011.12附近的月份;随后波幅逐渐削减,然而在2015.07离岸人民币汇率的波幅再次大幅上涨,最大波幅达到了3.6%,在2015.07—2015.11.18这100个交易日当中,波幅超过1%的次数达到了5次(图2);

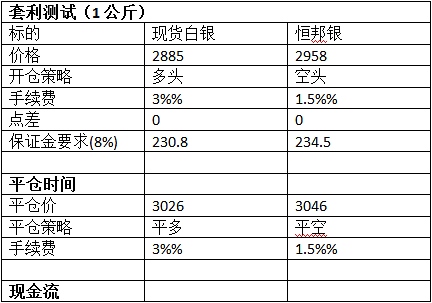

以下为白银跨市套利的实施方案,以会员为例(居间商可以参考):

当人民币大幅贬值2%,我们可以通过做多现货白银,做空恒邦银来获得人民币贬值的收益:

事实上,在的白银品种没有反应人民币贬值预期之前,很多的投资者采用跨市场套利,通过外的白银交易来获得人民币贬值/升值的收益,通过杠杆交易,年化收益较为可观;

2、人民币基差套利的具体方案

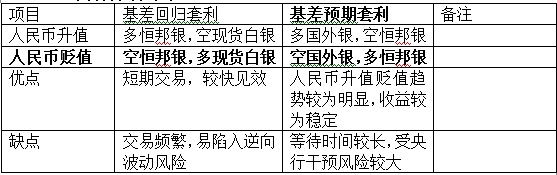

在岸人民币汇率作为离岸人民币汇率的基准,对离岸人民币汇率走势具有指导意义;但另外一方面,离岸人民币汇率更加能够反映市场供需情况,市场上投资者对人民币汇率走势预期通常能够提前反映在CNH的走势上;由此,我们可以得出两种汇率基差走势套利的策略,分别是回归套利策略和预期套利策略;

2.1基差回归套利策略

具体方法:当离岸人民币汇率CNH偏离在岸人民币汇率CNY一定的阈值之后,可以通过套利方式推动其回归,当CNH贬值,即可做空恒邦银做多现货白银;当CNH升值,即可做多恒邦银做空现货白银,来获得基差走势的回归收益;

2.2基差预期套利策略

同样的方法,当预期未来人民币汇率升值时,可以通过做空恒邦银,做多国外白银来获得人民币升值的收益;当预期未来人民币汇率贬值时,可以通过做多恒邦银,做空国外白银来获得贬值的收益;

2.3两种方法的对比

2.4统计收益

从1.3的案例中我们发现,采用基差回归套利策略,只要套利交易的空间超过手续费支出,即可通过杠杆放大收益,即

基差投资收益P&L=(B-(3%%*2+1.5%%*2))*a

={(CNH-CNY)-(3%%*2+1.5%%*2)}*a

={(CNH-CNY)-0.09%}*a

其中B为基差收益,a为交易杠杆,8%的保证金比率对应12.5倍杠杆,即a=12.5

下面是人民币汇率价差波动幅度的敏感度测试(以40%仓位计算,a=3.125)

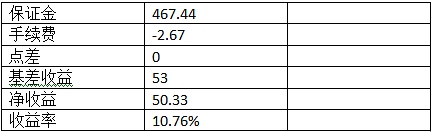

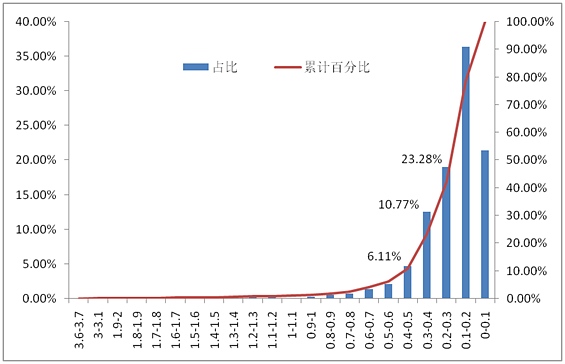

我们统计了从2008.03.18—2015.11.18时间跨度为1997个交易日的CNH日波幅;数据表明,CNH的日平均波幅在每个月的分布情况,均大于0.09%(图3),在考虑到交易滑点和其他影响因素后,我们认为,只有在CNH波幅大于0.3%(约为191个CNH基点的波动,或9元/公斤白银波动)的时候才有套利交易的机会,而在过去的时间里,CNH波幅超过0.3%的概率为10.77%(图4中红色为累计数值),其均值为0.48%,标准差为0.014%,数据的集中度较好:

图4波幅累计

由此,我们可以通过构建(多现货白银,空恒邦银)的套利交易策略,来获

得现货白银延迟反映人民币贬值的溢价收益,预期收益计算如下:

其中,头寸收益为会员单位所能获得的第二部分收益,其计算如下,

260*10.77%*20%*(1%-0.48%)=2.91%

(1%-0.48%)为白银日波幅2%的一半,扣除交易成本0.48%后所得,就是头寸收益;

免责声明:本站行业新闻资讯栏目所提供的内容有部分来源于网络,版权归原作者。 并对这些信息的准确性和完整性不作任何保证! 所转载的文章出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。 站内提供的部分文章和图片资源或是网上搜集或是由网友提供,若无意中侵犯了哪个媒体、公司或个人的知识产权或权益, 敬请来信来电通知我们!本站将在3个工作日内删除!